今年上半年,国际形势复杂多变,全球货物贸易增长低于预期水平;消费动力不足,市场活力有待进一步开发,我国家用纺织品行业内外贸总体承压缓进。

一、总体运行承压

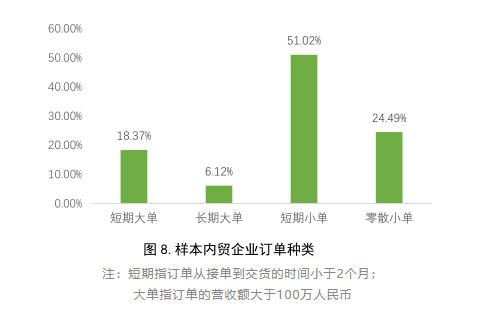

据国家统计局数据测算,今年上半年我国家用纺织品规模以上企业营业收入同比下降4.12%,利润总额同比增长3.86%。利润率为3.84%,较上年同期略增0.3个百分点。行业内销相对平稳,规模以上企业内销同比略降1.79%。出口下降明显,降幅为5.62%。行业总体运行承压缓进,企业订单有所减少,订单多以小单快反形式为主,长期大单明显不足。

二、出口显现降势

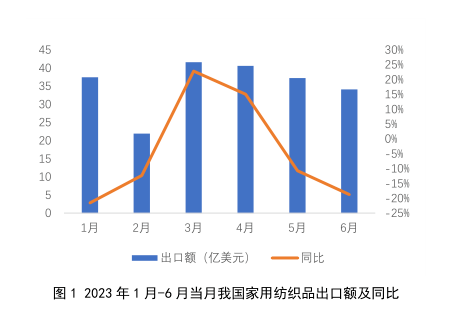

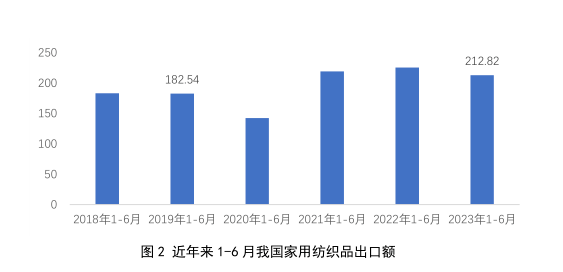

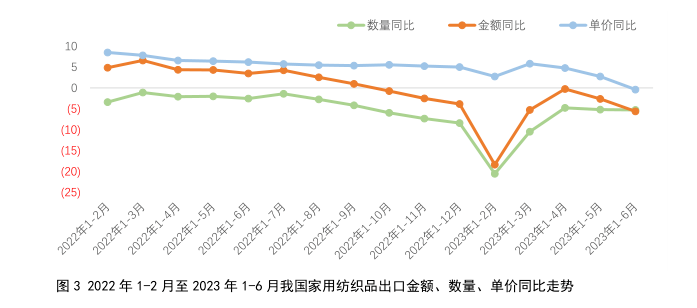

据我国海关数据显示,今年上半年我国出口家用纺织品212.82亿美元,同比下降5.62%。今年以来,面对外需疲软、贸易环境复杂等各种严峻挑战,我国家纺行业外贸持续承压,显现降势,以单月出口数据来看,开年降幅显著,经过3月、4月的短暂回升后,5月又急剧下降,6月降幅持续加大。但以历年上半年出口水平来看,当前我国家用纺织品出口额仍维持在高位,较疫情前的2019年同期水平增长了16.59%。

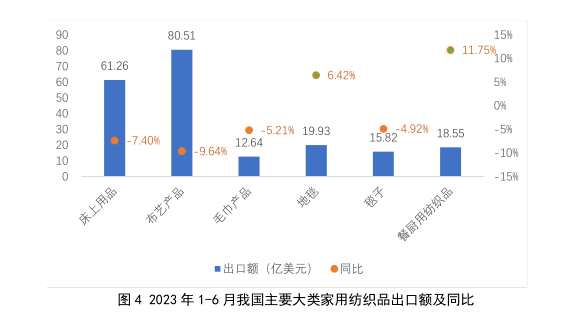

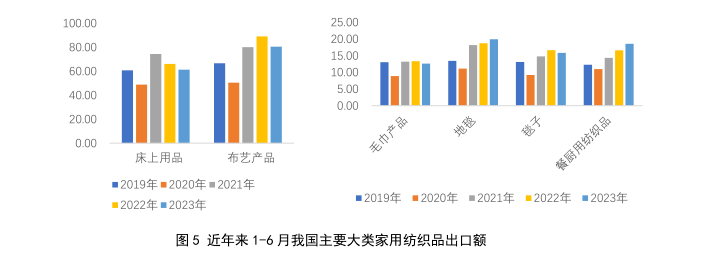

主要品类均呈下降态势。据统计,今年上半年只有地毯和餐厨用纺织品出口额同比保持增长,其余大类产品均有不同程度的下降,其中出口体量较大的床上用品和布艺产品出口额同比分别下降7.4%和9.64%。以历史同期数据来看,床上用品、毛巾产品出口规模已经回落至疫情前水平,床上用品1-6月出口额较2019年同期水平略增0.87%,毛巾产品则下降3.31%,布艺产品、地毯、毯子、餐厨用纺织品仍在历史高位水平。

资料来源:中国海关总署

主要品类均呈下降态势。据统计,今年上半年只有地毯和餐厨用纺织品出口额同比保持增长,其余大类产品均有不同程度的下降,其中出口体量较大的床上用品和布艺产品出口额同比分别下降7.4%和9.64%。以历史同期数据来看,床上用品、毛巾产品出口规模已经回落至疫情前水平,床上用品1-6月出口额较2019年同期水平略增0.87%,毛巾产品则下降3.31%,布艺产品、地毯、毯子、餐厨用纺织品仍在历史高位水平。

资料来源:中国海关总署

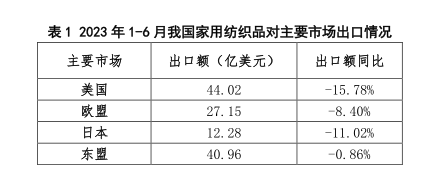

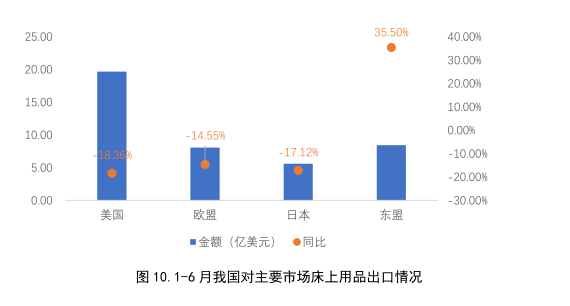

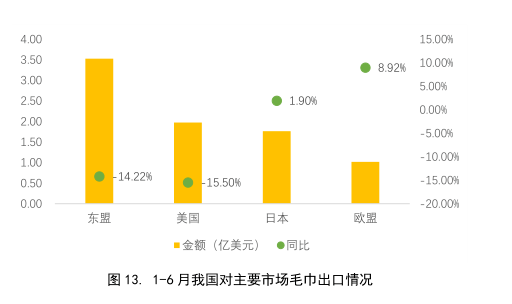

主要市场降幅加深。美国、东盟、欧盟、日本是我国家用纺织品出口的前四市场,1-6月对其出口额同比均表现负值,其中美欧日市场消费疲软且贸易环境更加复杂,今年以来降幅不断扩大,1-6月我国对美欧日市场合计出口家用纺织品83.45亿美元,同比下降12.81%,6月当月同比下降18.37%,降幅较5月当月加深了7.75个百分点。另外,东盟市场转正为负,1-6月,我国对东盟市场出口家用纺织品40.96亿美元,同比下降0.86%,6月当月下降高达26.25%。

资料来源:中国海关总署

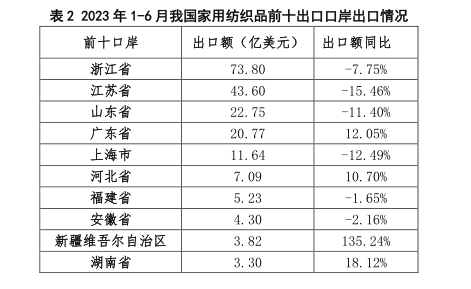

前三口岸增长乏力,广东口岸涨势突出。浙江省、江苏省、山东省是我国家用纺织品出口的前三口岸,受市场需求不足、订单减少以及高基数效应的影响,均呈现明显降势,1-6月三省出口额同比分别下降7.75%、15.46%和11.4%。在增长动力不足的大趋势下也不乏亮点,1-6月广东省出口家用纺织品20.77亿美元,同比增长12.05%;河北省出口7.06亿美元,同比增长10.7%;新疆维吾尔自治区出口3.82亿美元,虽体量不大,但依靠边境贸易出口高速增长,同比增长达135.24%。

资料来源:中国海关总署

三、内销尚待恢复

今年以来,国内市场总体活力仍尚待恢复。据国家统计局数据测算,全国规模以上企业上半年内销产值同比下降1.79%。协会跟踪统计的14个产业集群和240余家样本企业内销产值同比分别微增1.02%和3.54%。分行业来看,床上用品企业内销下滑较为明显,规模以上企业内销产值同比下降4.17%;协会跟踪统计的116家床上用品企业也呈现这一趋势,内销产值同比下降1.72%。

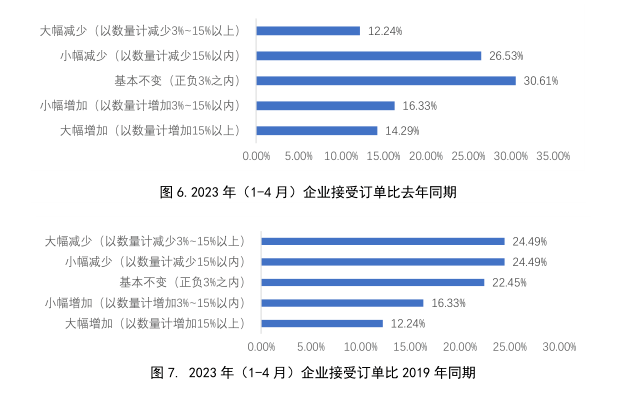

据协会开展的2023年(1-4月)家用纺织品企业生产经营调查问卷结果显示,内销企业与去年同期相比订单基本持平的比重最大,但与疫情前的2019年同期相比则有将近一半的企业订单减少,其中有24.49%的企业内贸订单降幅超过15%。可见家纺企业恢复至疫情前的水平尚待时日。

资料来源:中家纺

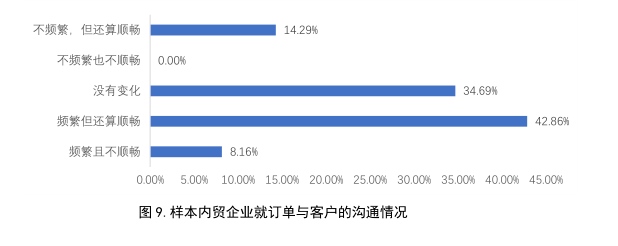

从接收订单的种类来看,样本企业的订单类型以短期为主,且以小单为主,其次是短期大单,长期大单和零散小单的占比相对较低。企业为维持订单的稳定性,今年以来就订单情况与客户的沟通的频率较去年更为频繁,且总体保持沟通顺畅。

资料来源:中家纺

二季度企业订单较一季度略有好转。据中国纺联开展的“二季度纺织企业经营管理问卷调查”结果显示,家用纺织品企业二季度内贸订单较一季度增加和持平的占比均为38.1%。且企业预判三季度内贸订单增加的比重为47.6%,认为订单持平的企业占比为42.9%。可见家用纺织品企业对内销市场信心仍在。

四、提质增效进一步显现

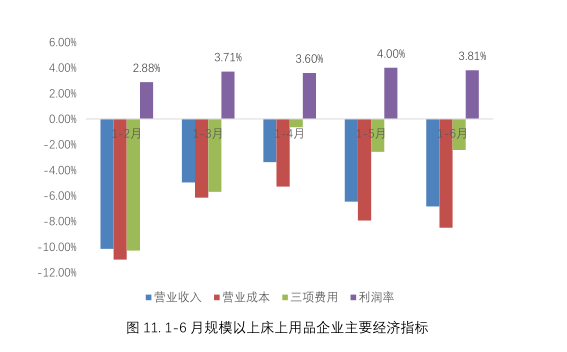

今年以来,家用纺织品行业效益总体保持稳定增长,规模以上企业上半年利润总额同比增长3.86%,利润率为3.84%,高于上年同期。协会跟踪统计的样本企业和产业集群也呈现这一特点。从主要子行业情况看,毛巾和布艺行业效益同比均有所增长。受益于原料价格回落、企业用工等成本控制得当等原因,以及数字化转型及跨境电商等新业态初见成效,规模以上毛巾企业利润总额同比大幅增长30.98%,规模以上布艺企业利润总额同比增长17.79%;且利润率均较上年同期提高了1个百分点。床上用品规模以上企业上半年利润总额虽略降0.19%,但利润率较上年同期依旧略有提高。我国家用纺织品行业整体提质增效水平进一步提升。

五、各子行业运行情况

(一)床上用品行业稳中承压

上年基数较低使企业利润一度表现为较高增长。由于去年春季疫情广泛影响家用纺织品行业企业的正常运营,物流压力及原料成本高企等原因导致床上用品行业利润呈两位数下降。而随着今年以来生产生活的全面恢复,在原料价格基本稳定的保障下,一季度床上用品行业利润表现为较高的恢复性增长。但进入二季度后,床上用品行业效益较上年同期则略有降低。

出口下降给床上用品行业带来压力。据海关数据统计,今年1-6月我国出口床上用品共计61.26亿美元,同比下降7.4%。其中对美、欧、日三大传统市场床上用品出口均有15%甚至更大的降幅。与此同时,对新兴市场出口依旧保持了较好增长,1-6月对东盟出口床上用品8.4亿美元,同比大幅增长35.5%。

资料来源:中国海关总署

成本控制进一步见成效。随着消费者对绿色健康和舒适品质的需求不断增加,行业企业也在大健康、绿色可持续及助眠等领域继续深耕细作,对新型产品的研发,工艺流程的改进和对生产经营管理控制水平的不断提升,使行业降本增效进一步显现。从国家统计局数据情况看,今年以来,规模以上床上用品企业营业成本费用的下降幅度大于营业收入的下降幅度,从而保障企业利润呈现较好增长。

资料来源:国家统计局

资料来源:中国海关总署

美国市场下降趋势明显;日本和欧盟市场小幅回升。东盟是我国毛巾产品出口第一大市场,约占我国毛巾出口总量30%左右,1-6月出口3.5亿美元,出口额虽有所下降,但仍保持在高位水平。美国是我国毛巾产品出口第二市场,受贸易保护主义、美国市场消费疲软等因素影响,美国市场降幅显著,1-6月同比下降15.5%,出口份额占我国毛巾出口总额的15.6%。此外,日本和欧盟市场保持增长。

资料来源:中国海关总署

(三)布艺行业两极化凸显